GfKジャパン調べ:2016年 家電・IT市場動向

GfKジャパン(所在地:東京都中野区)は、全国の有力家電・IT取扱店の販売実績データ等を基に、2016年の家電およびIT市場の販売動向を発表した※1。

【国内家電流通】

2016年の家電小売市場規模は前年比1.5%減の7兆円となった。分類別では大型生活家電が洗濯機やエアコンなどの平均価格の上昇に下支えされ金額前年比2%増。小型生活家電も空気清浄器、ドライヤー、オーブントースターなどが成長し前年を上回った。一方、IT関連製品はパソコン本体と周辺機器の需要減が続きマイナス成長となった。AV関連製品は、4Kテレビの伸長というプラス要因もあったが、主要製品の需要減を補うには至らず同6%減となった。

インターネット通販は全体が縮小する中、成長基調を維持した。家電小売市場全体におけるインターネット通販の金額構成比は前年から0.5%ポイント上昇し12.1%となった。ボーナスシーズンにおける大型セールの定着も成長の一因となった。

【AV市場】

2016年のAV市場は、平均価格の上昇が見られるも販売台数の減少を補うには至らず、市場縮小が継続した。

薄型テレビの販売台数は前年比15%減の490万台となった(図1)。上半期は2015年のデジアナ変換サービス終了に伴う特需との対比という面もあり大幅縮小となったが、下半期は1%のプラス成長に転じ、下げ止まり感が出てきている。こうした中、4Kテレビの販売台数は前年の1.9倍となる105万台に達した。薄型テレビに占める4Kテレビの構成比は数量ベースで22%、金額ベースでは50%に拡大した。成長をけん引したのは、40インチ台であり、4Kテレビの画面サイズ別数量構成比では40-45インチが前年の23%から30%へ拡大した。4Kテレビの販売拡大等により薄型テレビの税抜き平均価格は前年を14%上回る73,700円となった。結果、薄型テレビの金額前年比は3%減にとどまった。

テレビ周辺機器をみると、BDレコーダーは前年比11%減の210万台と厳しい状況が続いた。特にシングルチューナー搭載機は数量前年比41%減となり、数量構成比では11%に縮小した。一方で、4基以上のチューナー搭載機は数量前年比63%増、数量構成比では8%へ拡大した。サウンドバー/サウンドベースも数量前年比7%減となった。4Kテレビなど高付加価値テレビに内蔵されたスピーカーの性能が向上していることも縮小の一因といえる。こうした中、ストリーミングデバイスは新製品の発売等に後押しされ、数量前年比45%増となった。

安定した販売本数規模で推移するヘッドホン/ヘッドセット※2は前年並みの1,970万本となった。ハイレゾ対応機が数量前年比48%増、Bluetooth対応機が同18%増となるなど、高価格帯製品の販売拡大により平均価格は前年から6%上昇した。結果、ヘッドホン/ヘッドセットの金額規模は前年比7%増となった。

【テレコム市場】

2016年の携帯電話市場は総務省による端末値引きの適正化施策により縮小が懸念されていたが、販売台数は3,010万台と前年比では3%減にとどまった(図2)。ただし、契約種別にみると、MNPを含む新規契約販売は同25%減と影響を受けた。なお、スマートフォン(ファブレット含む)は前年比1%増の2,570万台で、携帯電話販売における数量構成比は85%に達した。また、SIMフリースマートフォンは数量構成比でスマートフォンの5%を占めるまでに拡大した。

スマートフォンアクセサリーは、家電量販店においては数量前年比4%増となった。ケースではレザーやハイブリットタイプ、液晶保護フィルムでは強化ガラスや耐衝撃タイプ、充電器では大容量リチウム充電池など、高単価な製品が需要を集めた。結果、金額前年比は13%増となった。

ウェアラブル端末※3は前年比5%増の120万台となった(図3)。数量ベースで市場の2割を占めるスマートウォッチは同4%減となったが、5割を占めるフィットネストラッカーは同4%増、スポーツウォッチは同19%増と成長基調を維持した。ウェアラブル端末全体の平均価格は、高単価なスマートウォッチの販売減を受け、前年から約1割低下し18,900円となった。結果、市場全体の金額規模は前年比6%減となった。

【IT・オフィス市場】

2016年のIT・オフィス市場は、パソコン・タブレット端末をはじめ、多くの周辺機器でマイナス成長となった。

パソコン※4は前年比1%減の1,100万台となった。リテール市場は同12%減の320万台と、スマートフォン等での代替や、買い替えサイクルの長期化などにより市場縮小が続いた。ただし、年後半は微減にとどまっており、縮小も底を打ちつつあるとみられる。また、リテール市場では平均価格が前年から6%上昇しており、金額ベースでは前年比8%減にとどまった。リセラー市場をみると、数量前年比は7%増となった。ただ、比較対象である前年の販売水準が低かったという側面もあり、Windows XPサポート終了特需前と比較すると、回復は道半ばと言える。Windows OSのサポート方針の変更により、販売は一時的に動いたものの、年を通してみれば前年からの緩やかな回復基調に沿う形となった。

タブレット端末※5は前年比6%減の690万台と通年で初めてのマイナス成長となった。リテール市場は携帯電話専門店の販売拡大により前年比1%増の420万台と僅かながらプラス成長を維持した。通信方法別に内訳をみると、回線付きモデルが77%、Wi-Fiモデルが20%、SIMフリーモデルが3%を占めた。前年と比べると、回線付きモデルが8%ポイント、SIMフリーモデルが1%ポイント数量構成比を拡大した。リセラー市場は前年の成長から一転し、数量前年比17%減となった。大口案件の減少等が影響した。

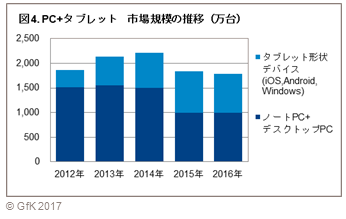

パソコンとタブレット端末と合わせてみると、市場は前年比3%減の1,790万台となった(図4)。このうちタブレット形状デバイス※6の占める割合は前年の46%から44%へ縮小した。この割合はリテール市場では前年の57%から60%へ拡大したが、リセラー市場では前年の19%から17%へ縮小しており、市場によって対照的な動きとなった。タブレット形状デバイスはリテール市場、リセラー市場ともに大画面化が進んでおり、9インチ以上の数量構成比はリテール市場では49%、リセラー市場では69%に達した。

プリンター・複合機はインクジェットの販売減が顕著で、前年比9%減の520万台となった。リテール市場は店頭、インターネット通販共に販売が振るわず同10%減の370万台となった。ただし、旧製品の販売比率低下などにより平均価格が前年から8%上昇したため、リテール市場の金額前年比は3%減にとどまった。

【イメージング市場】

デジタルカメラは前年比25%減の380万台となった。買い替えや新規需要の低下により、コンパクトカメラは同27%減の240万台、レンズ交換式カメラは同20%減の140万台となった。コンパクトカメラではズームの高倍率化やセンサーサイズの大型化が頭打ちとなる中、4K動画撮影モデルが数量構成比で5%へ拡大した。なお、デジタルカメラの平均価格上昇は継続し、2016年は前年を4%上回った。

交換レンズはレンズ交換式カメラの縮小により前年比19%減の80万本と、2年連続のマイナス成長となった。

【生活家電市場】

2016年の生活家電市場は、販売数量では前年を下回る製品も多々あったが、平均価格の上昇により金額ベースでは成長を維持した。

冷蔵庫は前年比2%減の430万台と、台数ではここ数年で一番低い水準となった。需要期の6月~8月が平年の販売台数を大きく下回ったことが影響した。容量クラス※7別の数量構成比は、小容量クラス(200L以下)が38%、中容量クラス(201~400L)が22%、大容量クラス(401L以上)が40%を占め、前年から変化がなかった。ここ数年続いていた容量601L以上の拡大もみられなかった。結果、平均価格は前年から横ばいの90,000円となった。

洗濯機は前年並みの480万台となった(図5)。洗濯容量別の数量構成比をみると、小容量クラス(6kg未満)は前年から2%ポイント拡大し29%、中容量クラス(6kg以上8kg未満)は3%ポイント減少し31%、大容量クラス(8kg以上)は1%ポイント拡大し40%を占めた。大容量クラスでまとめると大きな変化はないが、10kg以上でみると前年から5%ポイント拡大し17%に達した。タイプ別の数量前年比では、縦型が前年並み、二槽式が5%減となる中、ドラム式は3%増と2012年以来のプラス成長となった。洗濯容量10kg以上のモデルやドラム式の伸長等により、洗濯機の平均価格は66,000円に上昇し、過去5年で一番高い水準となった。この結果、洗濯機の金額前年比は5%増となった。

エアコンは前年比3%増の790万台となった。比較対象の2015年の水準が低かったこともあるが、市場は総じて回復基調にあるといえる。また、平均価格が上昇したことで金額前年比は5%増となった。エアコンの冷房能力帯別の数量構成比はここ数年ほぼ一定であるが、2.5kW(8畳用)などの小部屋用では僅かな拡大がみられた。付加価値機能の搭載をみると、自動フィルタークリーニング機能は数量構成比で47%とここ数年大きな変化はなく、人感センサーは42%に縮小した。ただし、スマートフォンとの連携機能モデルは、前年から3%ポイント拡大し62%となった。一般的に付加価値機能は冷房能力の高いクラスを中心に搭載される傾向にあるが、同機能に関しては2.2kW (6畳用)などの冷房能力が低いクラスへの搭載も進展している。ただし、連携に必要な別売り機器の販売規模は小さく、同機能の使用は限定的とみられる。

掃除機は前年比3%減の830万台と2年連続の縮小となった(図6)。スティックタイプは同19%増、ロボットタイプは同11%増と成長したが、シリンダタイプが同8%減、ハンディータイプが同25%減と縮小した。タイプ別数量構成比ではシリンダタイプが46%、スティックタイプが33%、ハンディータイプが15%、ロボットタイプが5%を占めた。スティックタイプの構成比は前年から6%ポイントの拡大となった。上昇が続いていた掃除機の平均価格は22,300円と前年から変化がなかった。スティックタイプでは高単価なコードレス式が66%に拡大したことで平均価格が前年から6%上昇し、ロボットタイプも7%上昇したが、シリンダタイプやハンディータイプにおける価格低下で相殺される形となった。

※1. 全国の有力家電・IT取扱店(家電量販店、地域家電店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

※2. ヘッドホン・・マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、 ヘッドセット・・マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

※3. ウェアラブル端末・・搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

※4. Windows8/8.1/10搭載のスレート型情報端末を含む

※5. タブレット端末・・画面サイズ5.6inch以上、タッチスクリーンを備え、iOS,Android等の軽量OSを搭載するスレート型情報端末

※6. iOS、Android搭載の「タブレット端末」とWindows8/8.1/10搭載のスレート型PCの合算

※7. 2015年のJIS改正により一部新JIS表示値を採用

本プレスリリースのURL:

http://www.gfk.com/jp/insights/press-release/2016ceandha/

--------------------------------------------------------------------------------

GfKジャパン

URL: http://www.gfk.com/jp/

※弊社名を報道にて引用頂く場合は、「GfKジャパン」のほか、「GfK Japan」、「ジーエフケー ジャパン」の表記でも結構です。

記事掲載数No.1!「@Press(アットプレス)」は2001年に開設されたプレスリリース配信サービスです。専任スタッフのサポート&充実したSNS拡散機能により、効果的な情報発信をサポートします。(運営:ソーシャルワイヤー株式会社)