GfK Japan調べ:2020年上半期 家電・IT市場動向

その他

2020年8月20日 17:50 GfK Japan (東京:中野区) は、全国の有力家電・IT取扱店の販売実績データ等を基に、2020年上半期(1-6月)の家電およびIT市場の販売動向を発表した*1。

【国内家電小売市場】

2020年上半期の家電小売市場規模は、ほぼ前年並みとなった。新型コロナウイルスの感染拡大による外出自粛要請や家電量販店の一部休業などの影響を受け、3月および4月は前年の販売金額を下回った。緊急事態宣言解除後は回復に転じ、特別給付金の支給が進んだ6月は前年を大きく上回った。

製品分類別にみると、テレビの買い替え需要に支えられたAV関連製品、Windows7のサポート終了とテレワーク需要が追い風となったIT関連製品は前年の販売を上回った。一方、スマートフォンを中心とする電話関連製品、そしてカメラ関連製品は、外出自粛要請により春の商戦期を逸した影響が大きく、前年を大幅に下回る結果となった。販売形態別では、外出自粛要請以降、インターネット販売の伸びが加速した。家電小売市場におけるインターネット販売の金額構成比は、前年を4%ポイント程上回り、19%を超えた。

下半期の市場規模は、昨年の消費増税前の駆け込み需要、Windows7のサポート終了に伴う需要があった期間との比較となるため、前年を下回るものと見ている。また、2020年通年でも前年の販売をやや下回ると予想する。

【AV市場】

2020年上半期のAV市場は、薄型テレビの好調な販売に加え、完全ワイヤレスイヤホンの伸長などにより、前年の販売金額を上回った。

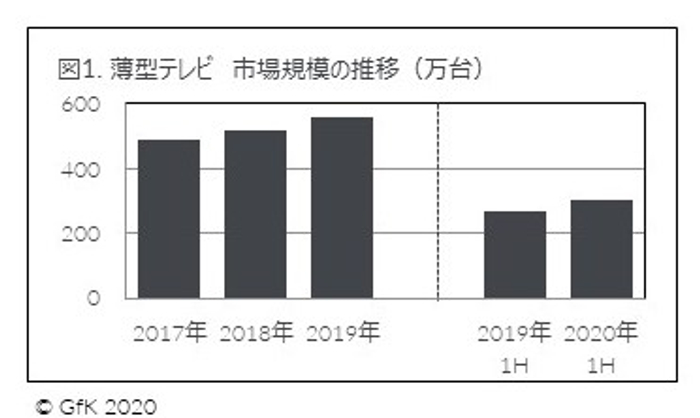

薄型テレビの販売台数は前年比14%増の300万台となった(図1)。エコポイント制度やアナログ停波による特需期に購入されたテレビの買い替え需要に加え、コロナ禍の外出自粛でテレビの視聴機会が増加したことも市場拡大の背景にあるとみられる。4Kテレビの販売台数は前年比26%増となり、薄型テレビに占める数量構成比は前年から6%ポイント上昇の55%となった。また、大画面化は進展し、薄型テレビのうち55インチ以上のモデルが占める数量構成比は前年から5%ポイント伸長し21%となった。4Kテレビや大画面テレビといった高価格製品の好調により、薄型テレビの税抜き平均価格は、前年から6%上昇し83,000円となった。

2020年上半期の家電小売市場規模は、ほぼ前年並みとなった。新型コロナウイルスの感染拡大による外出自粛要請や家電量販店の一部休業などの影響を受け、3月および4月は前年の販売金額を下回った。緊急事態宣言解除後は回復に転じ、特別給付金の支給が進んだ6月は前年を大きく上回った。

製品分類別にみると、テレビの買い替え需要に支えられたAV関連製品、Windows7のサポート終了とテレワーク需要が追い風となったIT関連製品は前年の販売を上回った。一方、スマートフォンを中心とする電話関連製品、そしてカメラ関連製品は、外出自粛要請により春の商戦期を逸した影響が大きく、前年を大幅に下回る結果となった。販売形態別では、外出自粛要請以降、インターネット販売の伸びが加速した。家電小売市場におけるインターネット販売の金額構成比は、前年を4%ポイント程上回り、19%を超えた。

下半期の市場規模は、昨年の消費増税前の駆け込み需要、Windows7のサポート終了に伴う需要があった期間との比較となるため、前年を下回るものと見ている。また、2020年通年でも前年の販売をやや下回ると予想する。

【AV市場】

2020年上半期のAV市場は、薄型テレビの好調な販売に加え、完全ワイヤレスイヤホンの伸長などにより、前年の販売金額を上回った。

薄型テレビの販売台数は前年比14%増の300万台となった(図1)。エコポイント制度やアナログ停波による特需期に購入されたテレビの買い替え需要に加え、コロナ禍の外出自粛でテレビの視聴機会が増加したことも市場拡大の背景にあるとみられる。4Kテレビの販売台数は前年比26%増となり、薄型テレビに占める数量構成比は前年から6%ポイント上昇の55%となった。また、大画面化は進展し、薄型テレビのうち55インチ以上のモデルが占める数量構成比は前年から5%ポイント伸長し21%となった。4Kテレビや大画面テレビといった高価格製品の好調により、薄型テレビの税抜き平均価格は、前年から6%上昇し83,000円となった。

BDレコーダーの販売台数は前年比1%減の100万台となった。シングルチューナー搭載モデルや全録モデルは縮小し、ダブルチューナーおよびトリプルチューナー搭載モデルが数量構成比の90%を占めた。4K画質対応の製品は好調で、4K Ultra HD再生対応レコーダーの数量構成比は23%と、前年から7%ポイント伸長。4K放送の録画も可能な4Kチューナー内蔵モデルの数量構成比は18%に達した。また、2TB以上のHDDディスクを搭載した大容量モデルの数量構成比は33%と、前年から8%ポイント伸長した。

ヘッドホン/ヘッドセット*2の販売本数は前年比7%増の1,040万本となった。完全ワイヤレス対応機*3は同63%増となり、数量構成比では前年から7%ポイント伸長し20%を占めた。そのうちノイズキャンセリング機能搭載機の販売本数は前年の10倍以上と飛躍的に伸長した。構成比は全体の1割にも満たないが、メーカーの新規参入に伴いモデル数は増加しており、完全ワイヤレス対応機の販売をけん引している。なお、3月以降のテレワーク需要の高まりをうけ、有線ヘッドセットの販売本数も前年比25%増を記録した。完全ワイヤレス対応機などの高価格製品の伸長により平均価格が上昇し、金額前年比は24%増と、数量前年比の伸長率を大きく上回った。

【テレコム市場】

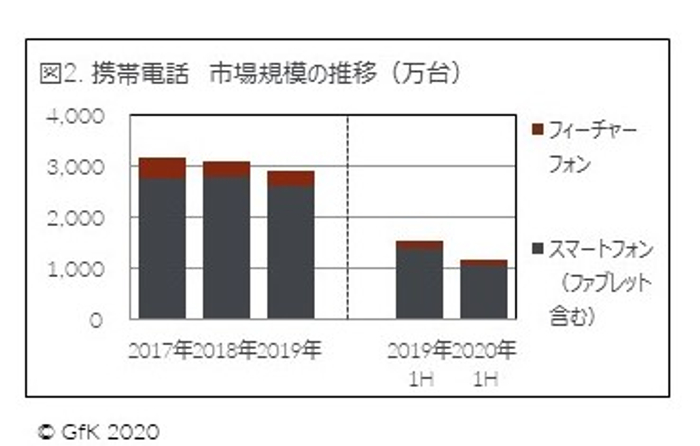

2020年上半期の携帯電話販売は数量前年比24%減の1,180万台となった(図2)。そのうち9割強を占めるスマートフォン(ファブレット含む)は同23%減の1,080万台、フィーチャーフォンは同35%減となった。端末料金と通信料金を完全に分離する分離プランの導入による値引き規制を受けて購入需要が減退したことに加え、新型コロナウイルス流行に伴う外出自粛ムードや家電量販店・携帯専門店の一部休業が販売減に拍車をかけた。大画面化は進展しており、画面サイズが5.6インチ以上の数量構成比は前年から13%ポイント拡大し69%となった。また、望遠と広角、カラーとモノクロなど、役割の違う複数のカメラレンズを搭載した複眼レンズ搭載モデルの販売が伸長し、前年から38%ポイント拡大し63%となった。

ヘッドホン/ヘッドセット*2の販売本数は前年比7%増の1,040万本となった。完全ワイヤレス対応機*3は同63%増となり、数量構成比では前年から7%ポイント伸長し20%を占めた。そのうちノイズキャンセリング機能搭載機の販売本数は前年の10倍以上と飛躍的に伸長した。構成比は全体の1割にも満たないが、メーカーの新規参入に伴いモデル数は増加しており、完全ワイヤレス対応機の販売をけん引している。なお、3月以降のテレワーク需要の高まりをうけ、有線ヘッドセットの販売本数も前年比25%増を記録した。完全ワイヤレス対応機などの高価格製品の伸長により平均価格が上昇し、金額前年比は24%増と、数量前年比の伸長率を大きく上回った。

【テレコム市場】

2020年上半期の携帯電話販売は数量前年比24%減の1,180万台となった(図2)。そのうち9割強を占めるスマートフォン(ファブレット含む)は同23%減の1,080万台、フィーチャーフォンは同35%減となった。端末料金と通信料金を完全に分離する分離プランの導入による値引き規制を受けて購入需要が減退したことに加え、新型コロナウイルス流行に伴う外出自粛ムードや家電量販店・携帯専門店の一部休業が販売減に拍車をかけた。大画面化は進展しており、画面サイズが5.6インチ以上の数量構成比は前年から13%ポイント拡大し69%となった。また、望遠と広角、カラーとモノクロなど、役割の違う複数のカメラレンズを搭載した複眼レンズ搭載モデルの販売が伸長し、前年から38%ポイント拡大し63%となった。

ウェアラブル端末*4は前年比40%増の120万本となった。そのうち半数近くを占めるスマートウォッチが同47%増を記録し、市場をけん引した。ウェアラブル端末の税抜き平均価格は前年から18%低下し、25,000円となった。スマートウォッチにおける主要モデルの大幅な値下げや、フィットネストラッカーにおける低価格モデルの伸長が影響した。

【IT・オフィス市場】

2020年上半期のIT・オフィス市場は、前年の販売を下回った。テレワークや自宅学習の需要によりリテール市場は好調であったが、リセラー市場の大幅な落ち込みが、全体の販売を押し下げた。

パソコン*5は前年比12%減の770万台となった。リテール市場の販売台数は同31%増の200万台と好調であった。昨年末から3月半ばにかけてのOSサポート終了に伴う買い替え需要に続き、新型コロナウイルス流行に伴うテレワークおよびオンライン授業による需要の高まりが背景にある。一方でリセラー市場は、OSサポート終了に伴う買い替え需要の反動減により2月以降前年割れが続き、二桁減となった。

タブレット端末*6は前年比6%減の340万台となった。リテール市場は同20%減の120万台となった。通信方式別に見ると、キャリア回線付きモデルは数量構成比39%まで低下した一方で、Wi-Fiモデルは61%を占めるまでに拡大した。近年拡大基調にあったリセラー市場は、緊急事態宣言下における販売不調で、縮小に転じた。

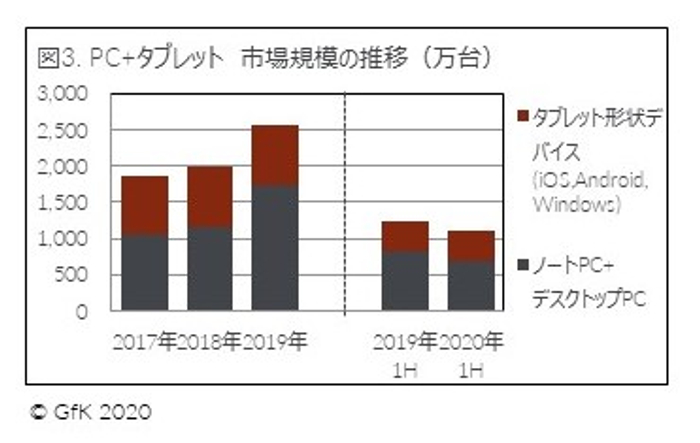

パソコンとタブレット端末を合わせてみると、市場規模は前年比10%減の1,100万台となった(図3)。そのうちタブレット形状デバイス*7は同1%減と縮小が軽微であったため、数量構成比では前年から3%ポイント伸長し37%を占めた。

【IT・オフィス市場】

2020年上半期のIT・オフィス市場は、前年の販売を下回った。テレワークや自宅学習の需要によりリテール市場は好調であったが、リセラー市場の大幅な落ち込みが、全体の販売を押し下げた。

パソコン*5は前年比12%減の770万台となった。リテール市場の販売台数は同31%増の200万台と好調であった。昨年末から3月半ばにかけてのOSサポート終了に伴う買い替え需要に続き、新型コロナウイルス流行に伴うテレワークおよびオンライン授業による需要の高まりが背景にある。一方でリセラー市場は、OSサポート終了に伴う買い替え需要の反動減により2月以降前年割れが続き、二桁減となった。

タブレット端末*6は前年比6%減の340万台となった。リテール市場は同20%減の120万台となった。通信方式別に見ると、キャリア回線付きモデルは数量構成比39%まで低下した一方で、Wi-Fiモデルは61%を占めるまでに拡大した。近年拡大基調にあったリセラー市場は、緊急事態宣言下における販売不調で、縮小に転じた。

パソコンとタブレット端末を合わせてみると、市場規模は前年比10%減の1,100万台となった(図3)。そのうちタブレット形状デバイス*7は同1%減と縮小が軽微であったため、数量構成比では前年から3%ポイント伸長し37%を占めた。

プリンター・複合機は前年比8%増の200万台となった。リテール市場は同11%増と6年ぶりに前年の販売を上回った。テレワークおよび自宅学習の増加による需要拡大が追い風となった。

【イメージング市場】

デジタルカメラは前年比48%減の60万台となった。新型コロナウイルスの感染拡大に伴い、卒業式・入学式や旅行などカメラ購入のきっかけとなるイベントの減少により、前年の販売を大幅に下回った。タイプ別にみると、コンパクトカメラが数量前年比49%減、一眼レフは同53%減、ミラーレス一眼は同42%減となった。各タイプとも、エントリーモデルと比べてハイエンドモデルの落ち込みが小さかった結果、デジタルカメラの税抜き平均価格は、前年から15%上昇し59,000円となった。

交換レンズは、カメラの大幅な販売減をうけ、前年比40%減の20万本となった。一眼レフ用が数量前年比52%減、ミラーレス一眼用が同29%減となった。交換レンズに占めるミラーレス一眼用の割合は、数量ベースで前年から10%ポイント伸長し60%となった。

【生活家電市場】

2020年上半期の生活家電市場は、新型コロナウイルスの影響は受けたものの、気温が平年より高く推移したことでエアコンや冷蔵庫の販売が伸長し、前年の販売金額を上回った。

冷蔵庫は前年比2%増の230万台となった。特に需要期の6月は同27%増と好調で、上半期の販売を大きく押し上げた。6月の平均気温は東日本・西日本ともに観測史上最高値を記録しており、故障による買い替えが進んだとみられる。容量クラス*8別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が44%、中容量(201-400L)が23%、大容量(401L以上)が33%となった。平均価格は前年から2%上昇し、金額前年比は4%増となった。

洗濯機は前年比3%減の270万台となった。3月から4月にかけて新型コロナウイルスの影響を強く受けた。タイプ別の数量構成比では、縦型が83%、ドラム式が14%、二槽式が2%と前年から大きな変化はみられなかった。洗濯容量別の数量構成比では、小容量(洗濯容量6kg未満)が29%、中容量(6kg以上8kg未満)が24%、大容量(8kg以上)が47%を占めた。大容量のうち10kg以上の製品は引き続き好調で、数量前年比18%増の2桁成長を遂げ、洗濯機に占める数量構成比は前年の21%から26%に拡大した。

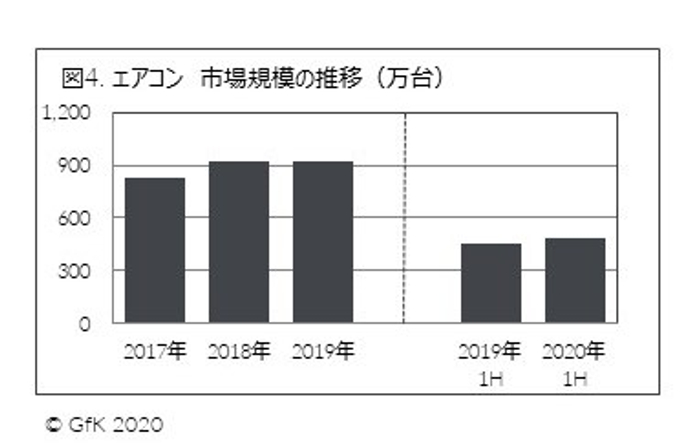

エアコンは前年比5%増の480万台となった(図4)。緊急事態宣言が発令された4月は販売不調であったが、5月以降は全国的に気温が平年を上回ったことも寄与し、前年を上回った。冷房能力別にみると、小部屋向けの2.2kWが好調に推移し、数量構成比では前年から2%ポイント拡大の49%と半数を占めた。

【イメージング市場】

デジタルカメラは前年比48%減の60万台となった。新型コロナウイルスの感染拡大に伴い、卒業式・入学式や旅行などカメラ購入のきっかけとなるイベントの減少により、前年の販売を大幅に下回った。タイプ別にみると、コンパクトカメラが数量前年比49%減、一眼レフは同53%減、ミラーレス一眼は同42%減となった。各タイプとも、エントリーモデルと比べてハイエンドモデルの落ち込みが小さかった結果、デジタルカメラの税抜き平均価格は、前年から15%上昇し59,000円となった。

交換レンズは、カメラの大幅な販売減をうけ、前年比40%減の20万本となった。一眼レフ用が数量前年比52%減、ミラーレス一眼用が同29%減となった。交換レンズに占めるミラーレス一眼用の割合は、数量ベースで前年から10%ポイント伸長し60%となった。

【生活家電市場】

2020年上半期の生活家電市場は、新型コロナウイルスの影響は受けたものの、気温が平年より高く推移したことでエアコンや冷蔵庫の販売が伸長し、前年の販売金額を上回った。

冷蔵庫は前年比2%増の230万台となった。特に需要期の6月は同27%増と好調で、上半期の販売を大きく押し上げた。6月の平均気温は東日本・西日本ともに観測史上最高値を記録しており、故障による買い替えが進んだとみられる。容量クラス*8別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が44%、中容量(201-400L)が23%、大容量(401L以上)が33%となった。平均価格は前年から2%上昇し、金額前年比は4%増となった。

洗濯機は前年比3%減の270万台となった。3月から4月にかけて新型コロナウイルスの影響を強く受けた。タイプ別の数量構成比では、縦型が83%、ドラム式が14%、二槽式が2%と前年から大きな変化はみられなかった。洗濯容量別の数量構成比では、小容量(洗濯容量6kg未満)が29%、中容量(6kg以上8kg未満)が24%、大容量(8kg以上)が47%を占めた。大容量のうち10kg以上の製品は引き続き好調で、数量前年比18%増の2桁成長を遂げ、洗濯機に占める数量構成比は前年の21%から26%に拡大した。

エアコンは前年比5%増の480万台となった(図4)。緊急事態宣言が発令された4月は販売不調であったが、5月以降は全国的に気温が平年を上回ったことも寄与し、前年を上回った。冷房能力別にみると、小部屋向けの2.2kWが好調に推移し、数量構成比では前年から2%ポイント拡大の49%と半数を占めた。

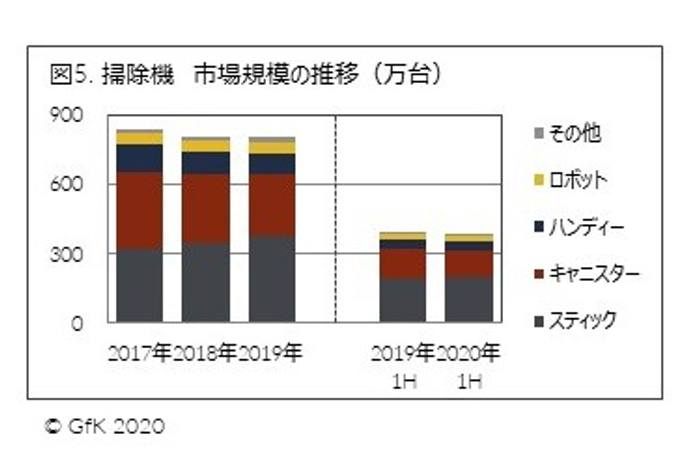

掃除機は前年並みの390万台となった(図5)。スティックタイプは前年比4%増、ロボットタイプは同8%増と堅調に推移したが、キャニスタータイプは同10%減、ハンディタイプは同13%減となった。キャニスタータイプからスティックタイプへの需要移行が進んだ結果、スティックタイプの数量構成比は前年から2%ポイント拡大し52%と過半に達した。スティックタイプの販売台数のうち85%を占めるコードレス式が数量前年比7%増と、成長をけん引した。掃除機の税抜き平均価格は前年から4%上昇の22,600円となり、金額前年比は2%増となった。

注釈

*1. 全国の有力家電・IT取扱店(家電量販店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレス対応機:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

*7. iOS、Android搭載の「タブレット端末」とWindows 8/8.1/10搭載のスレート型PCの合算

*8. 2015年のJIS改正により一部新JIS表示値を採

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレス対応機:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

*7. iOS、Android搭載の「タブレット端末」とWindows 8/8.1/10搭載のスレート型PCの合算

*8. 2015年のJIS改正により一部新JIS表示値を採

本プレスリリースのURL

GfK Japan

GfKはドイツを本拠とし、85年の歴史をもつグローバルマーケティングリサーチ企業です。日本拠点であるGfK Japanは、家電・IT製品を中心に、ゴルフ、玩具、眼鏡・コンタクトレンズ、ミュージック、自動車など幅広い分野において小売店パネル調査(POSトラッキング)や消費者調査で信頼と実績を蓄積して来ました。市場のグローバル化が進む今、GfKのグループ力を活かし、日本のみならず世界の市場と消費者の最新動向を提供しています。