2022年上半期 家電・IT市場動向

その他

2022年8月18日 11:00GfK Japan(東京:中野区)は、全国の有力家電・IT取扱店の販売実績データ等を基に、2022年上半期(1-6月)の家電およびIT市場の販売動向を発表した*1。

【国内家電小売市場】

2022年上半期の家電小売市場規模は、前年比で3.9%の減少となった。21年上半期は「巣ごもり需要」、「テレワーク需要」に支えられ、上半期としては15年以降で最大の金額を記録していた。22年上半期は、好調だった前年同期を下回ったものの、15年以降では前年に次ぐ2番目の規模となった。

製品分類別では、前年から落ち込む分類が多い中、冷蔵庫、洗濯機、エアコンを主とする大型生活家電が前年を約8%上回った。中でも4~6月期のエアコンの伸びが大きく寄与した。気温の上昇に伴い、エアコンの早期点検・買い替えの動きも後押しとなった。コロナ禍で大きく販売を落としたカメラ関連製品は観光やイベント再開に伴って回復傾向にあり、前年の規模を上回った。一方、前年上半期に調理家電や空気清浄機など「巣ごもり需要」の恩恵を受けていた小型生活家電や、「テレワーク需要」が追い風となっていたIT関連製品は前年を下回った。ここ数年テレビの買い替え需要が成長要因となっていたAV関連機器は、東京五輪閉幕以降需要が減速し、前年比で2桁減となった。

オンライン販売における家電小売市場規模についても前年比で2.8%の減少となった。前年同期が対前年2桁増と非常に高い伸びを記録していた影響が大きいが、行動制限が緩和されたことによりインターネット通販への依存度が下がっていることも想定される。この結果、上半期の家電小売市場規模におけるオンライン販売の構成比は前年同期から微増の20%にとどまった。

22年下半期の家電小売市場は前年同期に近い水準を維持し、22年通年では2%程度のマイナスとなると見ている。21年下半期は既にコロナ禍による特需も一巡し、コロナ禍前の17年~19年の規模をやや下回っていたため、この規模を維持できる可能性は高いと見ている。

【AV市場】

薄型テレビの販売台数は前年比11%減の260万台となった(図1)。2010年の特需からの買い替え需要に加え、消費増税や新型コロナウイルスによる巣ごもり需要が後押しとなり、ここ数年好調に推移していた市場だが、徐々にその動きが落ち着いて昨年後半からは前年割れが続いている。

60インチ以上の大型テレビや有機ELディスプレイ搭載テレビなどの高価格製品は、いずれも数量構成比で1割強を占め、上半期もプラス成長を維持した。しかしながら、その勢いは鈍化してきており、前年をやや上回る程度にとどまった。また、コロナ禍で動画配信サービスを利用する消費者が増えたこともあり、インターネットに接続できるテレビの数量構成比が伸長した。Wi-Fiを搭載したテレビは前年から6%ポイント増加の73%となった。高価格製品が堅調に推移したことにより、薄型テレビの税抜き平均価格は、前年から4%上昇し88,000円となった。

【国内家電小売市場】

2022年上半期の家電小売市場規模は、前年比で3.9%の減少となった。21年上半期は「巣ごもり需要」、「テレワーク需要」に支えられ、上半期としては15年以降で最大の金額を記録していた。22年上半期は、好調だった前年同期を下回ったものの、15年以降では前年に次ぐ2番目の規模となった。

製品分類別では、前年から落ち込む分類が多い中、冷蔵庫、洗濯機、エアコンを主とする大型生活家電が前年を約8%上回った。中でも4~6月期のエアコンの伸びが大きく寄与した。気温の上昇に伴い、エアコンの早期点検・買い替えの動きも後押しとなった。コロナ禍で大きく販売を落としたカメラ関連製品は観光やイベント再開に伴って回復傾向にあり、前年の規模を上回った。一方、前年上半期に調理家電や空気清浄機など「巣ごもり需要」の恩恵を受けていた小型生活家電や、「テレワーク需要」が追い風となっていたIT関連製品は前年を下回った。ここ数年テレビの買い替え需要が成長要因となっていたAV関連機器は、東京五輪閉幕以降需要が減速し、前年比で2桁減となった。

オンライン販売における家電小売市場規模についても前年比で2.8%の減少となった。前年同期が対前年2桁増と非常に高い伸びを記録していた影響が大きいが、行動制限が緩和されたことによりインターネット通販への依存度が下がっていることも想定される。この結果、上半期の家電小売市場規模におけるオンライン販売の構成比は前年同期から微増の20%にとどまった。

22年下半期の家電小売市場は前年同期に近い水準を維持し、22年通年では2%程度のマイナスとなると見ている。21年下半期は既にコロナ禍による特需も一巡し、コロナ禍前の17年~19年の規模をやや下回っていたため、この規模を維持できる可能性は高いと見ている。

【AV市場】

薄型テレビの販売台数は前年比11%減の260万台となった(図1)。2010年の特需からの買い替え需要に加え、消費増税や新型コロナウイルスによる巣ごもり需要が後押しとなり、ここ数年好調に推移していた市場だが、徐々にその動きが落ち着いて昨年後半からは前年割れが続いている。

60インチ以上の大型テレビや有機ELディスプレイ搭載テレビなどの高価格製品は、いずれも数量構成比で1割強を占め、上半期もプラス成長を維持した。しかしながら、その勢いは鈍化してきており、前年をやや上回る程度にとどまった。また、コロナ禍で動画配信サービスを利用する消費者が増えたこともあり、インターネットに接続できるテレビの数量構成比が伸長した。Wi-Fiを搭載したテレビは前年から6%ポイント増加の73%となった。高価格製品が堅調に推移したことにより、薄型テレビの税抜き平均価格は、前年から4%上昇し88,000円となった。

BDレコーダーの販売台数は前年比28%減の65万台となり、厳しい市況が続いた。製品動向では、4K画質に対応したソフトの再生が可能な4K Ultra HD再生対応モデルが数量構成比30%、録画にも対応する4Kチューナー内蔵モデルが同28%となった。いずれも前年の構成比からわずかに増加したが、大幅な変化は見られなかった。一方で、2TB以上のHDDディスクを搭載した大容量モデルは数量構成比で48%と、ほぼ半数を占めるに至った。3TB以上のモデルも同14%と前年から4%ポイント増加し、HDD容量の大きい製品が拡大した。

ヘッドホン/ヘッドセット*2の販売数量は前年比8%減の1,020万本となった。タイプ別では、この数年拡大している完全ワイヤレスイヤホン*3の数量構成比は前年から6%ポイント伸長し29%に達した。完全ワイヤレスイヤホンの税抜き平均価格は、市場の拡大に伴い低価格帯の構成比が伸長したことで、前年から5%低下し13,000円となった。しかし平均価格が高い完全ワイヤレスイヤホンの拡大によって、ヘッドホン/ヘッドセット全体の税抜き平均価格は前年から8%上昇し6,600円となった。

【テレコム市場】

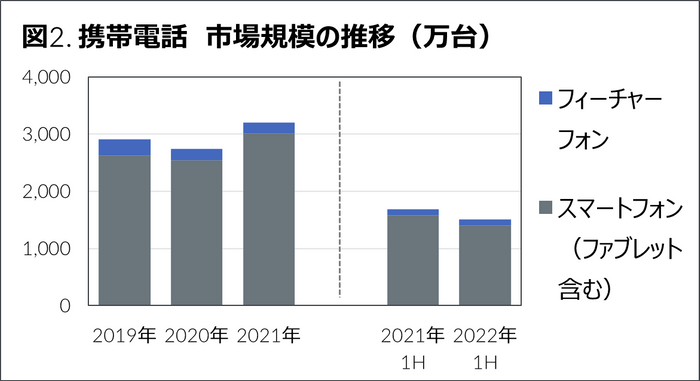

携帯電話の販売数量は、前年比11%減の1,510万台となった(図2)。そのうち9割強を占めるスマートフォン(ファブレット含む)は同11%減の1,410万台、フィーチャーフォンは前年並みの100万台となった。2021年は、20年緊急事態宣言時の販売急減から回復して市場は伸長したが、22年の販売は前年を下回った。平均使用年数が再び長期化するなど、端末買い替え需要の減少が影響していると考えられる。

販売端末価格においては二極化の傾向がみられた。税抜き端末価格2万円未満の低価格な製品の数量構成比は、前年から3ポイント増の14%であった。一方、同10万円以上の高価格な製品の数量構成比も前年から9%ポイント増の33%となり、低価格帯、高価格帯それぞれの製品群が構成比を伸長させた。

ヘッドホン/ヘッドセット*2の販売数量は前年比8%減の1,020万本となった。タイプ別では、この数年拡大している完全ワイヤレスイヤホン*3の数量構成比は前年から6%ポイント伸長し29%に達した。完全ワイヤレスイヤホンの税抜き平均価格は、市場の拡大に伴い低価格帯の構成比が伸長したことで、前年から5%低下し13,000円となった。しかし平均価格が高い完全ワイヤレスイヤホンの拡大によって、ヘッドホン/ヘッドセット全体の税抜き平均価格は前年から8%上昇し6,600円となった。

【テレコム市場】

携帯電話の販売数量は、前年比11%減の1,510万台となった(図2)。そのうち9割強を占めるスマートフォン(ファブレット含む)は同11%減の1,410万台、フィーチャーフォンは前年並みの100万台となった。2021年は、20年緊急事態宣言時の販売急減から回復して市場は伸長したが、22年の販売は前年を下回った。平均使用年数が再び長期化するなど、端末買い替え需要の減少が影響していると考えられる。

販売端末価格においては二極化の傾向がみられた。税抜き端末価格2万円未満の低価格な製品の数量構成比は、前年から3ポイント増の14%であった。一方、同10万円以上の高価格な製品の数量構成比も前年から9%ポイント増の33%となり、低価格帯、高価格帯それぞれの製品群が構成比を伸長させた。

ウェアラブル端末*4は前年比19%増の170万本となり、22年上半期も含め年々市場の成長が続いている。数量構成比で市場の6割を占めるスマートウォッチが数量前年比9%増と好調な販売を記録した。さらに、市場の2割強を占めるフィットネストラッカーも、税抜き平均価格1万円未満の比較的手頃なラインナップの拡充によって同74%増と大きく伸長し、ウェアラブル端末市場の拡大に繋がった。

【IT・オフィス市場】

パソコン、タブレット端末市場は前年比26%減の1,060万台となった(図3)。いずれも前年の販売が特需を受けて好調であったため大幅な減少となったが、前年にGIGAスクール構想の特需があった法人向けと比較すると、個人向けの落ち込みは緩やかであった。

【IT・オフィス市場】

パソコン、タブレット端末市場は前年比26%減の1,060万台となった(図3)。いずれも前年の販売が特需を受けて好調であったため大幅な減少となったが、前年にGIGAスクール構想の特需があった法人向けと比較すると、個人向けの落ち込みは緩やかであった。

パソコン*5は前年比28%減の670万台と前年から縮小した。個人向け市場の販売台数は18%減の200万台であった。2020年のWindows7サポート終了に伴う買い替え需要、およびコロナ禍におけるテレワークやオンライン授業の需要で市場は拡大したが、それら需要の一服と反動減を受け低調な推移が続いた。一方、法人向け市場は同31%減の470万台となった。前年までリプレイス需要やGIGAスクール構想で需要が高まっていたことにより、前年から販売は縮小した。

タブレット端末*6は前年比24%減の390万台となった。個人向け市場は同11%減の120万台となった。コロナ禍における需要も一服し市場の縮小が続いた。通信方式別にみると、 Wi-Fiモデルの数量構成比が8%ポイント拡大し76%を占め、キャリア回線付きは22%、SIMフリーモデルは2%となった。法人向け市場は28%減の270万台となった。文教向け需要で販売が急伸した前年は下回ったものの、それ以前の20年と比較すると市場は拡大した。

【イメージング市場】

デジタルカメラは前年比11%減の54万台となった。上半期全体では低調であったが、春以降徐々に持ち直しの動きが見られた。3月21日にまん延防止等重点措置が全国で終了して以降、旅行需要が回復してきていることも背景にあると推測される。カメラのタイプ別にみると、コンパクトカメラが数量前年比13%減、レンズ交換式カメラは同7%減であった。一眼レフの縮小は続くものの、ミラーレス一眼が同3%増とプラス成長となり、レンズ交換式カメラの販売をけん引した。デジタルカメラの税抜き平均価格は、前年から18%上昇の83,000円となり、数量ベースでの不調を補った。

交換レンズは、前年比7%増の23万本となった。ミラーレス一眼用レンズが好調であり、数量前年比は20%増と、前年に引き続き二けた成長となった。ミラーレス一眼用の交換レンズに占める割合は、数量ベースで前年から8%ポイント伸長し80%となった。

【生活家電市場】

冷蔵庫は前年並みの230万台となった。容量クラス別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が43%、中容量(201-400L)が22%、大容量(401L以上)が35%となった。コロナ禍において需要が高まった冷凍食品保管ニーズはやや落ち着きをみせた。冷凍室容量150L以上の数量構成比は前年から1%ポイント縮小し10%となった。冷蔵庫市場の税抜き平均価格は各容量クラスで上昇の動きを見せ、市場全体では前年から5%上昇した。

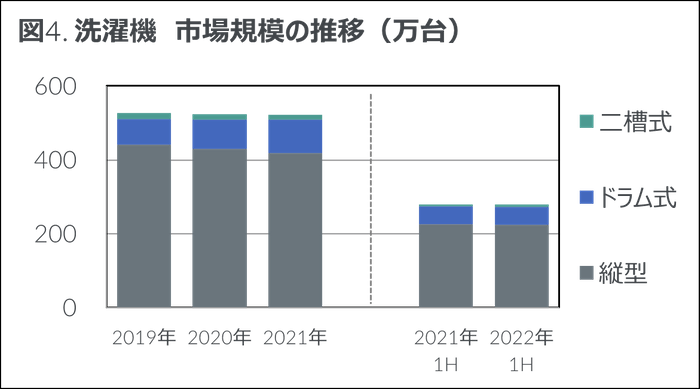

洗濯機は前年並みの280万台となった(図4)。タイプ別の数量構成比では、ドラム式が前年から1%ポイント増の18%、縦型が1%ポイント減の80%、二槽式が2%となった。洗濯容量別の数量構成比では、小容量(洗濯容量6kg未満)が25%、中容量(6kg以上8kg未満)が25%、大容量(8kg以上)が50%を占めた。大容量のうち12kg以上の製品は大きく伸長し、洗濯機に占める数量構成比は前年の5%から12%に拡大した。平均価格が比較的高い同製品が好調に推移したこともあり、洗濯機市場の税抜き平均価格は前年から3%上昇し、83,000円となった。

タブレット端末*6は前年比24%減の390万台となった。個人向け市場は同11%減の120万台となった。コロナ禍における需要も一服し市場の縮小が続いた。通信方式別にみると、 Wi-Fiモデルの数量構成比が8%ポイント拡大し76%を占め、キャリア回線付きは22%、SIMフリーモデルは2%となった。法人向け市場は28%減の270万台となった。文教向け需要で販売が急伸した前年は下回ったものの、それ以前の20年と比較すると市場は拡大した。

【イメージング市場】

デジタルカメラは前年比11%減の54万台となった。上半期全体では低調であったが、春以降徐々に持ち直しの動きが見られた。3月21日にまん延防止等重点措置が全国で終了して以降、旅行需要が回復してきていることも背景にあると推測される。カメラのタイプ別にみると、コンパクトカメラが数量前年比13%減、レンズ交換式カメラは同7%減であった。一眼レフの縮小は続くものの、ミラーレス一眼が同3%増とプラス成長となり、レンズ交換式カメラの販売をけん引した。デジタルカメラの税抜き平均価格は、前年から18%上昇の83,000円となり、数量ベースでの不調を補った。

交換レンズは、前年比7%増の23万本となった。ミラーレス一眼用レンズが好調であり、数量前年比は20%増と、前年に引き続き二けた成長となった。ミラーレス一眼用の交換レンズに占める割合は、数量ベースで前年から8%ポイント伸長し80%となった。

【生活家電市場】

冷蔵庫は前年並みの230万台となった。容量クラス別の数量構成比には前年から大きな変化がなく、小容量(200L以下)が43%、中容量(201-400L)が22%、大容量(401L以上)が35%となった。コロナ禍において需要が高まった冷凍食品保管ニーズはやや落ち着きをみせた。冷凍室容量150L以上の数量構成比は前年から1%ポイント縮小し10%となった。冷蔵庫市場の税抜き平均価格は各容量クラスで上昇の動きを見せ、市場全体では前年から5%上昇した。

洗濯機は前年並みの280万台となった(図4)。タイプ別の数量構成比では、ドラム式が前年から1%ポイント増の18%、縦型が1%ポイント減の80%、二槽式が2%となった。洗濯容量別の数量構成比では、小容量(洗濯容量6kg未満)が25%、中容量(6kg以上8kg未満)が25%、大容量(8kg以上)が50%を占めた。大容量のうち12kg以上の製品は大きく伸長し、洗濯機に占める数量構成比は前年の5%から12%に拡大した。平均価格が比較的高い同製品が好調に推移したこともあり、洗濯機市場の税抜き平均価格は前年から3%上昇し、83,000円となった。

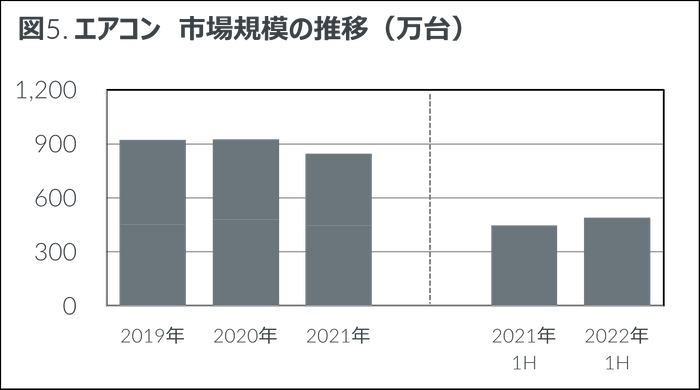

エアコンは前年比10%増の490万台となった(図5)。

全国的に平年に比べ平均気温が高かったこともあり、販売数量が押し上げられた。特に6月の販売数量は前年から22%拡大した。冷房能力別の数量構成比に大きな変化はなく、小部屋向けの2.2kWが47%と半数近くを占めた。多くの冷房能力帯で平均価格が前年を上回り、市場全体では前年から4%上昇した。

全国的に平年に比べ平均気温が高かったこともあり、販売数量が押し上げられた。特に6月の販売数量は前年から22%拡大した。冷房能力別の数量構成比に大きな変化はなく、小部屋向けの2.2kWが47%と半数近くを占めた。多くの冷房能力帯で平均価格が前年を上回り、市場全体では前年から4%上昇した。

掃除機は前年比3%減の390万台となった(図6)。ハンディタイプの数量が前年から18%増加した一方、キャニスタータイプは前年比12%減、スティックタイプは同3%減、ロボットタイプは同6%減となり、全体の市場規模は縮小した。近年拡大を続けていたスティックタイプの数量構成比は前年並みの54%となった。在宅時間が増えた過去2年で拡大した同タイプの需要は落ち着きを見せた。掃除機の税抜き平均価格は前年並みの23,000円となった。

*1. 全国の有力家電・IT取扱店(家電量販店、総合量販店、カメラ専門店、携帯電話専門店、ネット通販等)からPOS データ等を収集し、統計的な手法に基づき全国市場規模相当に拡大推計した

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレスイヤホン:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

*2. ヘッドホン:マイク無しのイヤホン・ヘッドホン製品(ステレオのみ)、ヘッドセット:マイクを備えたイヤホン・ヘッドホン製品(ステレオ・モノラル)

*3. 完全ワイヤレスイヤホン:左右のイヤホンが完全に独立したBluetooth搭載イヤホン

*4. ウェアラブル端末:搭載されているセンサーを利用して心拍や位置情報などのライフログを収集し、スマートフォン等と連携する機器および演算能力を持つ機器

*5. Windows 8/8.1/10搭載のスレート型情報端末を含む

*6. タブレット端末:画面サイズ5.6インチ以上のタッチスクリーンを備え、iOS、Android等の軽量OSを搭載するスレート型情報端末(7インチ未満の通話機能付き端末は含まない)

GfK Japan Seminar 2022 上半期家電市場 オンラインセミナー開催

データ分析の専門家が本ニュースリリースをわかりやすく解説するセミナーを開催いたします。GfKだけがお届けできる最新の情報をお見逃しなく。

【開催日時】 2022年9月9日(金)午後3時より

【開催形式】 オンラインセミナー 無料ライブ配信

【参加方法】 以下リンクからご登録ください。当日の視聴リンクをお送りいたします。

【開催日時】 2022年9月9日(金)午後3時より

【開催形式】 オンラインセミナー 無料ライブ配信

【参加方法】 以下リンクからご登録ください。当日の視聴リンクをお送りいたします。